ANALIZA FUNDAMENTALA

Articole publicate in nr. 7 si 8 ale Newsletter-ului din data de 7 si respectiv 14 octombrie 2024.

In acest articol ne-am propus sa vorbim despre principalii indicatori financiari pe care trebuie sa ii luam in calcul atunci cand facem o analiza completa a unei companii.

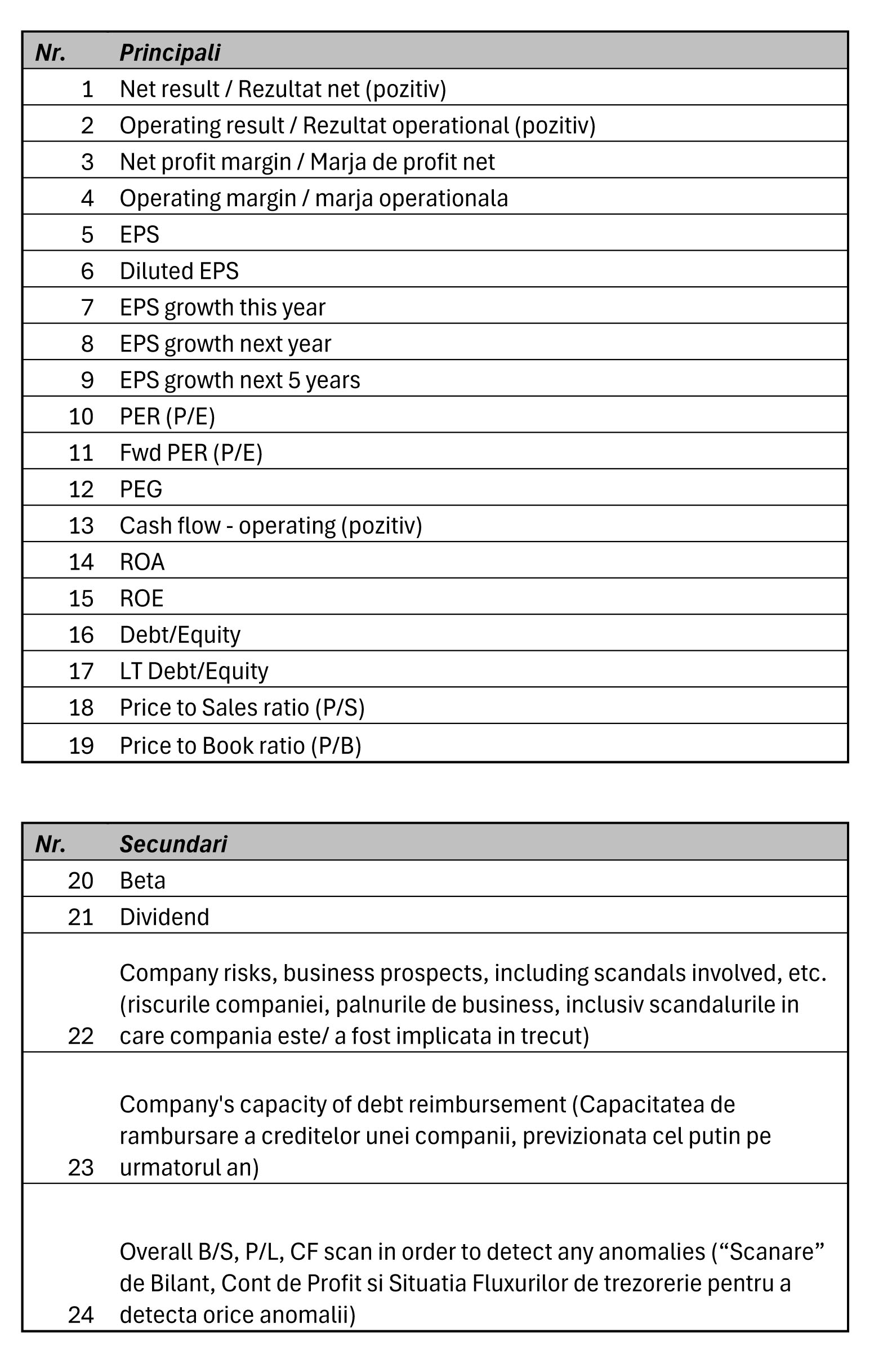

Iata o lista scurta cu cei mai importanti indicatori financiari si alte informatii importante pentru analiza fundamentala a unei companii :

Acesti indicatori sunt incadrati in 2 categorii: indicatori la care ar trebui sa ne uitam atunci cand luam decizia de a investi intr-o companie si indicatori care ne aduc informatii suplimentare, ceea ce am numit « indicatori secundari ».

Indicatori financiari importanti pentru companiile de tip „growth”

In primul rand, pentru fiecare dintre acesti indicatori exista niste marje « normale » in care ei se incadreaza. Insa, acestea depind de sectorul de activitate, respectiv industria in care activeaza fiecare companie. In mod evident, media fiecarui indicator din fiecare sector de activitate respectiv industrie difera. Pentru a avea o referinta, puteti calcula media pentru top 20 companii din industrie de exemplu, sau sau se pot consulta diverse site-uri unde aceasta medie este deja calculata.

Cel de-al doilea aspect se refera la stadiul in care se afla compania. Vom analiza in continuare cateva aspecte legate de o companie de tip « growth ».

Indicatorii pentru aceste companii au urmatoarele particularitati :

i. EPS growth this year/ EPS growth next year/ EPS growth next 5 years (indicatorii de pe pozitiile 7, 8 si 9 din tabelul de mai sus) au valori ridicate, ceea ce se traduce prin rate de crestere ridicata pentru anul in curs cat si pentru urmatorii 1-5 ani.

ii. Price to earnings per share – P/E sau PER (indicatorul nr. 10 din tabelul de mai sus). In general, companiile de tip « growth » tind sa aiba valori ale indicatorului PER mai mari, deoarece așteptarile pentru castigurile viitoare se reflecta in pretul actiunilor.

iii. Price-to-earnings growth (PEG) (indicatorul aflat la pozitia 12 in tabelul de mai sus) – in general o valoare sub 1 semnifica faptul ca o actiune este subevaluata si are un mare potential de crestere. Din nou trebuie sa tinem insa cont si de industria din care face parte compania.

iv. Return on equity (ROE) sau rentabilitatea capitalului propriu (indicatorul nr. 15 in tabelul de mai sus) masoara capacitatea unei companii de a genera profituri din capitalul propriu. Un ROE ridicat se traduce in general printr-un management eficient și un model de afaceri profitabil – ambele atribute cheie ale acțiunilor de crestere. Investitorii in crestere cauta adesea companii cu un ROE peste media industriei.

v. Net profit margin sau marja de profit net (indicatorul aflal pe pozitia a 3-a in tabelul de mai sus). Aceasta indica puterea de stabilire a preturilor si eficienta operationala a unei companii, iar companiile in crestere au adesea marje de profit ridicate, ceea ce le permite sa reinvesteasca mai mult in initiative de crestere, cum ar fi cercetarea si dezvoltarea, marketingul si expansiunea.

Al treilea aspect in reprezinta gradul de indatorare al unei companii si capacitatea de rambursare a datoriilor catre banci (a creditelor). Aici se incadreaza indicatori precum Debt/Equity si LT debt/ Equity (pozitiile 16 si 17 din tabelul de mai sus). Tot legat de gradul de indatorare este si capacitatea de rambursare a creditelor unei companii, previzionata cel putin pe urmatorul an, informatie pe care o gasim in notele la situatiile financiare. Pentru mai multe informatii te rugam sa consulti numarul precedent al newsletter-ului nostru din data de 30 septembrie 2024.

In final, trebuie sa analizam si alte aspecte in afara de cele strict cuantificabile in cifre. Aici s-a incadra majoritatea indicatorilor « secundari » : riscurile companiei, planurile de business, inclusiv scandalurile in care compania este/ a fost implicata in trecut. De asemenea, o schimbare de management de exemplu poate aduce fluctuatii importante in pretul actiunii unei companii listate sau vanzari semnificative de actiuni ale unei persoane « influente » din interiorul companiei.

Un alt exemplu este analiza succinta a situatiei fluxurilor de trezorerie care ne poate arata daca exista operatiuni « exceptionale » in perioada analizata care pot denatura indicatori precum EPS si PER.

Concluzie: Pentru a lua o decizie de investitie este nevoie sa parcurgem o lista de indicatori importanti ca cei de mai sus dar si sa fim atenti la aspecte care sunt mai greu de cuantificat in cifre absolute dar care pot influenta in mod semnificativ pretul unei actiuni.

La ce indicatori financiari sa fim atenti in cazul companiilor de tip „value„

In continuare ne vom apleca privirea asupra indicatorilor specifici companiilor de tip “value”.

Atunci cand investitorii aleg acțiuni de tip “growth”, ei au in vedere castiguri de capital viitoare uriase, datorita potențialului puternic de crestere al acestor actiuni. Cu toate acestea, actiunile de tip “growth” pot fi riscante. In cazul in care cresterea asteptata nu se materializeaza, investitorii ar putea ajunge sa inregistreze o pierdere.

Spre deosebire de acțiunile de tip “growth”, actiunile de tip “value”, sunt de obicei alese de investitori datorită fundamentelor puternice.

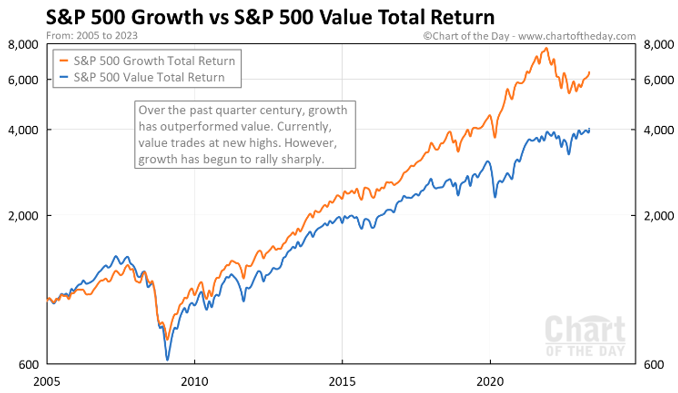

Este important cum se comporta actiunile de tip « growth » si cum se comporta cele de tip « value ». Prezentam mai jos un grafic care ilustreaza acest comportament in timp :

Sursa graficului: Chart of the Day (S&P 500 Growth vs S&P 500 Value Total Return • Chart of the Day)

Dupa cum se poate observa, atunci cand trendul este crescator, companiile de tip « growth » au in general o crestere mai ampla, cresc mai mult decat cele de tip « value”. Insa, atunci cand trendul este descrescator, companiile de tip value scad mai putin decat cele de tip “growth”. Acest lucru este evident pe grafic in special dupa anul 2020.

Ne vom uita in continuare la cativa indicatori importanti si la particularitatile lor pentru companiile de tip « value »:

i. Price to earnings per share (P/E sau PER): actiunile de tip “value”,tind sa fie tranzactionate la un raport P/E scazut. Trebuie totusi sa avem in vedere si sectorul respective industria din care compania face parte.

ii. Price-to-earnings growth (PEG) : PEG masoara relatia dintre indicatorul anterior, P/E, si cresterea castigurilor viitoare. Astfel, PEG ofera o imagine mai completa asupra supraevaluarii sau subevaluarii prețului unei acțiuni, deoarece analizeaza atat castigurile actuale, cat si rata de crestere asteptata. Investitorii de tip « value » vor cauta intotdeauna actiuni cu un PEG sub 1.

iii. Price-to-book (P/B) sau raportul dintre pret si valoarea contabila: masoara daca o actiune este supraevaluată sau subevaluată de acesta data prin compararea prețului unei actiuni cu valoarea contabila pe actiune. Un raport P/B de 0,95, de 1 sau de 1,1 inseamna ca actiunea respectiva se tranzactioneaza aproape de valoarea ei contabila. Pentru un investitor de tip « value », o companie care se tranzacționeaza pentru un raport P/B de 0,5 este foarte atractiva, deoarece valoarea ei de piata este jumatate din valoarea contabila a companiei. Acestor investitori le place adesea sa caute companii cu o valoare de piata mai mica decat valoarea lor contabilă, in speranta ca perceptia pietei se dovedeste a fi gresita.

iv. Debt/Equity si LT debt/ Equity : este un indicator care ajuta investitorii sa determine modul în care o companie isi finanteaza activele. Raportul arata proportia dintre datoria (pe termen lung) si capitalului propriu pe care o companie o folosește pentru a-și finanta activele. In general companiile de tip “value” se finanteaza din fluxurile de numerar pe care le creeaza din activitatea curenta, deci acest raport este scazut, insa acest lucru depinde si de sectorul de activitate.

v. Free cash flow (FCF) – este numerarul produs de o companie prin operațiunile sale, minus costul cheltuielilor. Cu alte cuvinte, FCF este numerarul ramas dupa ce o companie isi plateste cheltuielile operationale si cheltuielile de capital (CAPEX). Un FCF in crestere poate indica o companie care incepe sa aiba castiguri din ce in ce mai mari, care isi creste profitabiitatea si implicit isi va remunera investorii in viitor prin acordarea de dividende. Aceasta evolutie, si anume cresterea FCF de la o perioada la alta este o alta trasatura a companiilor de tip « value ».

vi. Dividendele – sunt o rezultatul cresterii in timp al indicatorului precedent, FCF. O companie de tip “value” tinde sa acorde dividende si sa mentina sau sa creasca procentul acestor dividende pe termen lung.

Indicatorii de mai sus trebuiesc insa analizati impreuna cu toate cifrele din situatiile financiare publicate de companie. In mod special companiile de tip « value » trebuie sa prezinte cifre solide. Un exemplu in acest sens ar fi sa aiba profituri operationale constante, pentru a genera fluxuri de trezorerie pozitive pe termen lung. De asemenea, marja operationala sa fie pozitiva.

In plus, orice informatie este pretioasa : de exemplu, din notele la situatiile financiare aflam daca compania si-a rambursat creditele, daca este sau a fost implicata in scandaluri, daca este implicata in procese. Toate aceste lucruri reprezinta riscuri : risc in ceea ce priveste reputatia, riscuri privind plata unor penalitati si amenzi la care compania este expusa in viitor si implicit riscul de a fi in imposibilitatea de a-si continua activitatea.

Investitiile in actiunile de tip « value » sunt de obicei o strategie de investitie pe termen lung. Deoarece investitiile in acest tip de actiuni iau in considerare anumite aspecte ale unei companii cotate la bursa care tind sa se miște lent, investitiile in actiunile de tip « value » sunt de obicei folosite ca o strategie de cumparare și pastrare in portofoliu a acestor actiuni.

Concluzie: Alegerea actiunilor de tip “growth” sau “value” depinde de apetitul pentru risc al fiecarui investitor. Pentru a echilibra portofoliul si a nu ne expune, putem alege calea de mijloc: un portofoliu echilibrat care sa contina actiuni atat de tip “growth” cat si “value”, adica un portofoliu diversificat.